روشهاي ارزيابي طرحهاي سرمايه گذاري

براي ارزيابي طرحهاي سرمايه گذاري 4 روش زير وجود دارد:

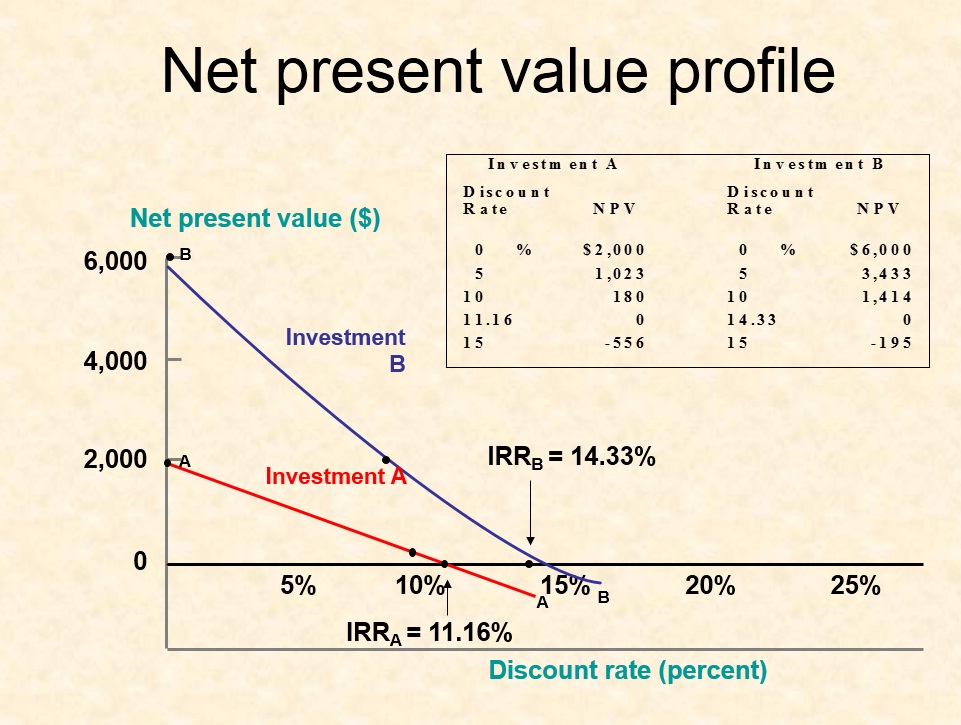

الف) خالص ارزش فعلي Net Present Value (NPV)

ب) نرخ بازده داخلي (دروني) Internal Rate of return (IRR)

ج) دوره برگشت سرمايه Pay Back Period(PBP)

د) نرخ بازده حسابداري Average Rate of Return(ARR)

دو روش اول ارزش زمانی جریان های نقدی سرمایه گذاری را در طول عمرپروژه درنظر گرفته و دوروش دوم بدون در نظر گرفتن ارزش زمانی پول صرفاً به مدت بازگشت ونرخ بازگشت سرمایه گذاری توجه دارند.

.

الف) روش خالص ارزش فعلي ( NPV )

در اين روش براي ارزيابي پروژه هاي سرمايه گذاري «ارزش فعلي خالص جريانات نقدي» محاسبه و بر اساس آن تصميم گيري انجام مي شود. اگر خالص ارزش فعلي جريانات نقدي يك طرح مثبت باشد، طرح پذيرفته مي شود ولي اگر خالص ارزش فعلي جريانات نقدي يك طرح عدد منفي باشد، طرح پذيرفته نخواهد شد. در مواردي كه خالص ارزش فعلي جريانات نقدي يك طرح صفر شود، شركت در پذيرش يا عدم پذيرش آن مختار است.

.

ب) نرخ بازده داخلي يا دروني ( IRR )

نرخ بازده داخلي يا نرخ بازده دروني عبارت است از آن نرخي كه اگر با آن NPV طرح محاسبه شود، NPV برابر صفر گردد.

شرط پذيرش يك طرح با استفاده از روش نرخ بازده داخلي اين است كه نرخ بازده داخلي طرح از نرخ هزينه سرمايه شركت بيشتر باشد. چنانچه نرخ بازده داخلي طرح از نرخ هزينه سرمايه شركت كمتر باشد، طرح نبايد پذيرفته شود و در صورتيكه نرخ بازده داخلي طرح با نرخ هزينه سرمايه شركت برابر باشد، شركت در پذيرش يا عدم پذيرش طرح مختار است.

در مواردي كه شركت در نظر دارد از بين چند طرح پيشنهادي يكي از آنها را انتخاب كند، بايد طرحي انتخاب شود كه اولاٌ نرخ بازده داخلي آن از نرخ هزينه سرمايه شركت بيشتر باشد و ثانياٌ نرخ بازده داخلي طرح از نرخ بازده داخلي ساير طرحها بزرگتر باشد.

.

ج) دوره برگشت سرمايه (PBP)

دوره برگشت سرمايه دوره زماني است كه در آن سرمايه گذاري اوليه يك طرح به شركت باز مي گردد. براي مثال اگر سرمايه گذاري به ميزان 1000 واحد پولي، داراي جريان نقدينه خالي ورودي به ميزان 400 واحد پولي در سال باشد، دوره برگشت آن 2.5 سال (2.5 = 400 ÷ 1000 ) خواهد بود. براساس روش دوره برگشت سرمايه، يك طرح تنها هنگامي پذيرفته مي شود كه دوره برگشت سرمايه آن از مدت تعيين شده توسط مديريت شركت کمتر باشد. هنگام مقايسه دو طرح، طرحي كه دوره برگشت سرمايه كوتاه تري دارد و اين دوره كمتر از دوره تعيين شده توسط مديريت شركت مي باشد، پذيرفته مي شود.

دوره برگشت سرمايه داراي 2 اشكال اساسي است:

اول اين كه در اين روش بازده بعد از دوره برگشت در نظر گرفته نمي شود. بطور مثال اگر شركتي دو طرح الف و ب با سرمايه گذاري هركدام 5000 واحد پولي را در دست بررسي داشته باشد كه جريان نقدي ورودي خالص طرح الف طي 6 سال عمر مفيد آن سالانه 2500 واحد پولي و جريان نقدي ورودي خالص طرح ب طي 2 سال عمر مفيد آن سالانه 3100 واحد پولي باشد، بر اساس دوره برگشت سرمايه، بدون توجه به جريانات نقدي سالهاي سوم تا ششم طرح الف، طرح ب پذيرفته مي شود.

مشكل ديگر روش دوره برگشت سرمايه اين است كه الگوي بازده ها در داخل دوره برگشت در نظر گرفته نمي شود يعني ارزش زماني پول مورد توجه قرار نمي گيرد. براي توضيح اين مطلب به مثال بعد توجه كنيد:

.

د) نرخ بازده حسابداري ( ARR )

نرخ بازده حسابداري عبارت است از متوسط سود سالانه حسابداري بعد از ماليات حاصل از طرح سرمايه گذاري تقسيم بر متوسط ميزان سرمايه گذاري.

روش نرخ بازده حسابداري به دو دليل معياري گمراه كننده براي اندازه گيري مزاياي ناشي از يك دارائي است: اول آنكه سود حسابداري معمولاٌ برابر جريان نقدينه نيست و ثانياٌ در روش نرخ بازده داخلي ارزش زماني پول در نظر گرفته نمي شود.